Tether и его резервы: тайна криптомира ценой в $69 млрд. Часть 1

В июле министр финансов США Джаннет Йеллен вызвала председателя ФРС, главу Комиссии по ценным бумагам и биржам США (SEC) и еще шестерых высокопоставленных чиновников на экстренное совещание. Рандеву было посвящено всего одной теме — стейблкоину Tether и его резервам.

Только представьте — инфляция бьет рекорды, очередная вспышка COVID ставит под угрозу рост национальной экономики, а руководитель финансового блока сверхдержавы обсуждает с коллегами… цифровую валюту, созданную бывшим актером.

Что вынудило главу Минфина США отложить в сторону важнейшие дела и собрать «генералов» финансового мира — словно в преддверии ключевой стратегической операции на экономическом фронте? Как какой-то стейблкоин мог войти в число главных вызовов для экономики Соединенных Штатов? Почему проблема в одночасье обрела глобальный характер? Давайте разбираться вместе.

Что такое Tether?

Стейблкоин Tether (биржевый тикер USDT) — популярный вид цифровой валюты. Его стоимость привязана к определенному активу: фиатным деньгам, драгоценным металлам, ресурсам или другим виртуальным монетам.

Для USDT таким активом стал доллар США. Причем партнерство виртуальной и реальной валюты носит равноправный характер: 1 USDT = 1 USD. Благодаря такой фиксации стоимости Tether — в отличие от обычных криптовалют — колеблется в значительно меньшем ценовом диапазоне, сохраняя завидную стабильность. В 2021 году волатильность USDT составила всего 0,14%, а стоимость биткоина изменялась на 40-50%.

Приобрести стейблкоин может любой желающий: достаточно внести на счет его эмитента — компании Tether Holdings — американские доллары. Они будут мгновенно конвертированы в эквивалентное количество USDT и перемещены на криптовалютный кошелек пользователя. Tether Holdings обладает всеми признаками банка, поскольку обеспечивает обмен валюты одной страны на собственную электронную монету.

Что можно сделать с USDT? Все, что угодно: например, завести на биржевой счет для трейдинга, использовать для лендинга/стейкинга в криптобанках или DeFi-проектах, совершать покупки на рынке деривативов и многое другое.

В теории Tether Holdings обязана иметь постоянный неприкосновенный резерв в USD — на случай обратной конвертации USDT в доллар. Причем, количество циркулирующих «стабильных монет» должно быть равно количеству резервных USD.

Идея стейблкоинов пришлась криптовалютным трейдерам по душе и обрела популярность. Этот актив позволяют официально работать с криптовалютой, поскольку многие банки отказывались обслуживать счета криптокомпаний, особенно из иностранной юрисдикции.

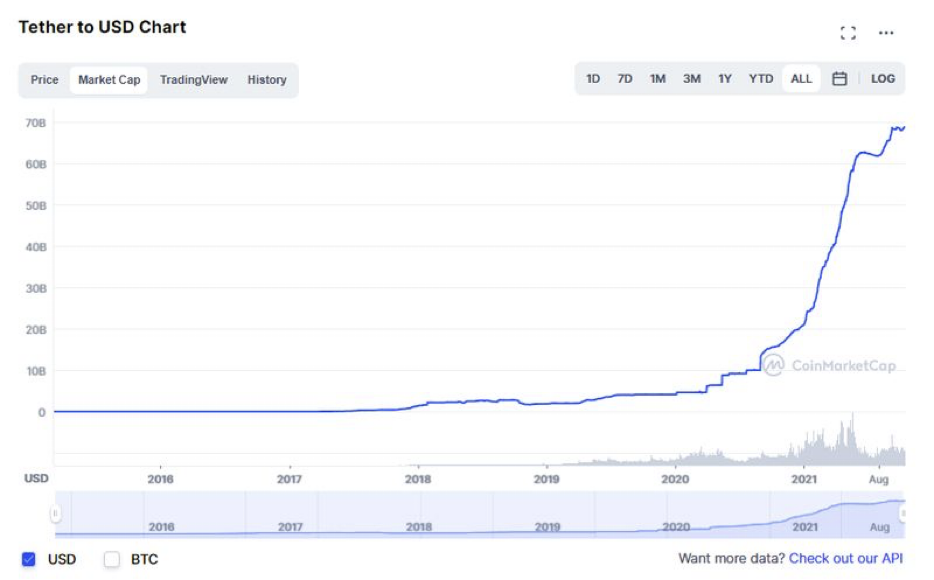

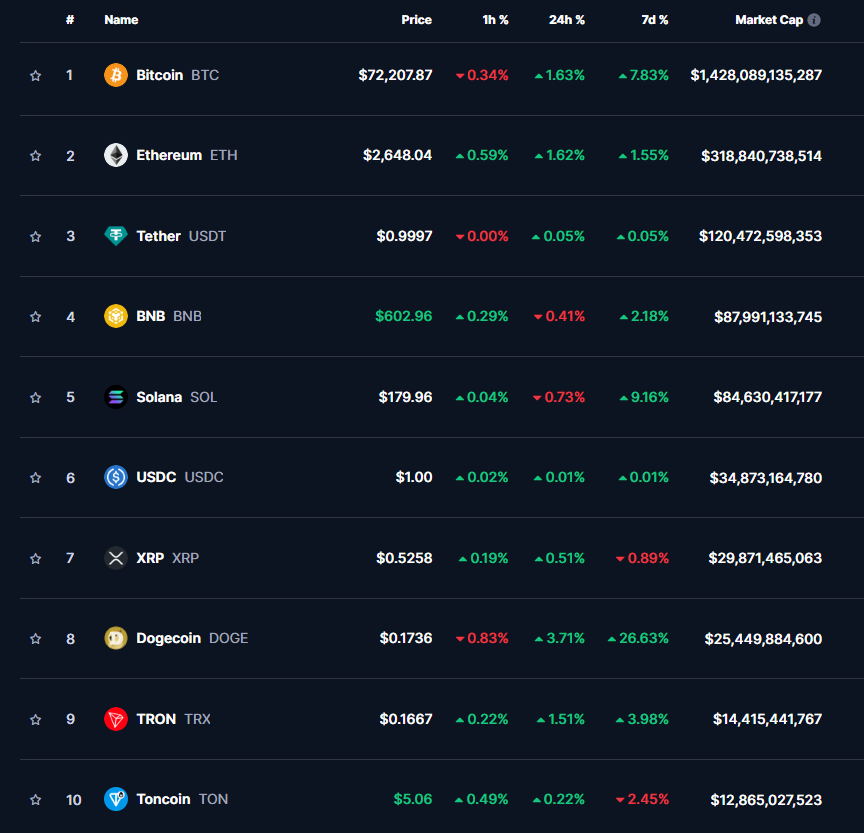

Tether остается бессменным лидером мира «стабильных монет», а его рыночная доля превышает 50-60%. На 12 октября при общей капитализации стейблкоинов в $131,2 млрд находящийся в обороте Tether оценивался в $68,8 млрд. У ближайшего конкурента — USDC — этот показатель в 2 раза меньше ($33,2 млрд).

Поразительно, но подробности о качестве и количестве резервного обеспечения USDT неизменно оставались тайной за семью печатями. Действительно ли весь объем эмиссии этого стейблкоина гарантирован реальными долларами, как заявляет руководство Tether Holdings? Или что-то здесь не так?

Многие годы красноречивые критики неустанно утверждают: у эмитента просто не может быть активов в объеме, достаточном для полного покрытия выпущенных USDT. Компания просто штампует виртуальные монеты по мере надобности. По сути, Tether прямо обвиняли в подтасовке фактов и даже в мошенничестве.

Однако криптомир — удивительное пространство. Тут даже мемная грошовая монета с логотипом собаки способна взлететь в цене до десятков миллиардов долларов. Что уж говорить о жуликах разного калибра, зарабатывающих состояния на абсурдных, на первый взгляд, схемах обмана. Вероятно, именно поэтому на аргументы скептиков долгое время мало кто обращал внимание.

Почему регуляторы заинтересовались USDT?

Впервые в нечестной игре Tether Holdings заподозрили в 2017 году — во время предыдущего ралли биткоина. Тогда многие посчитали главным виновником пампа первой криптовалюты именно «печатный станок» Tether. Впрочем, доказать ничего не удалось.

В этом году подозрения только укрепились. Судите сами. Из заявленных в обращении 69 млрд монет USDT было выпущено в оборот более 48 млрд — 70% от общего количества. А это означает, что за 10 месяцев 2021 года пользователи внесли на счета «родительской» компании Tether почти $50 млрд.

Контролируя $68,8 млрд клиентских средств, Tether Holdings просто обязана войти в ТОП-50 крупнейших банков Америки. Если бы не одно «но» — если бы это общество с ограниченное ответственностью имело банковскую лицензию, а не было банальной оффшорной компанией, зарегистрированной за пределами юрисдикции США.

В Twitter и других соцсетях, на каналах бизнес-ТВ и в различных СМИ регулярно звучат вопросы, остающиеся пока без ответа: «Что именно послужило катализатором столь мощного роста капитализации Tether? Действительно ли компания способна полностью обеспечить стейблкоин фиатным долларом?».

Невероятным притоком капитала в Tether шокированы не только банки и хедж-фонды, но и регуляторы. Если эмиссия на самом деле обеспечена долларом на 100%, то одновременный запрос на обратную конвертацию от большого числа клиентов компании вынудит ее ликвидировать свои активы со значительными убытками.

Более того, еще пару лет назад Tether Holdings объявила об отказе от обеспечения USDT исключительно твердой американской валютой. Согласно последнему аудиту, проведенному этим летом, структура резервов USDT такова:

- 49% — среднесрочные корпоративные обязательства со сроком погашения около 6 месяцев;

- 22,5% — налоговые векселя Казначейства США со сроком погашения до 90 дней;

- 10% — наличные на счетах и банковские депозиты с возможностью отзыва менее чем за 2 дня;

- 8% — корпоративные права и драгметаллы;

- 4% — залоговые ссуды не аффилированным с компанией лицам;

- 6,5% — прочие инвестиции, включая криптовалютные токены.

Если держатели USDT решат одновременно обменять Tether на фиат, у компании попросту не хватит средств для удовлетворения всех заявок. А это вызовет панику у остальных владельцев токена и приведет к лавинообразному росту числа запросов на обратную конвертацию стейблкоина.

Tether Holdings банально не сможет выполнить взятые на себя обязательства. Такая ситуация отзовется гарантированным негативом и на других рынках, провоцируя цепную реакцию и коллапс.

В дело вступает Bloomberg

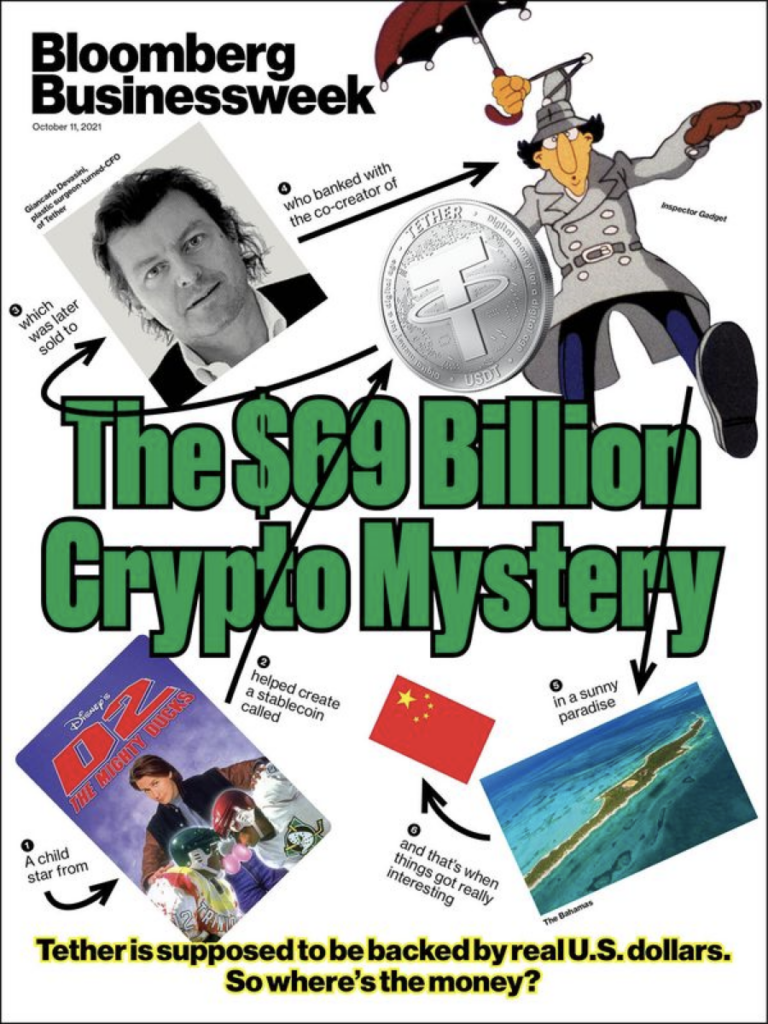

Вопрос о степени влияния USDT на финансовые рынки выглядел настолько значимым, что агентство Bloomberg решило провести собственное расследование. И начало его с изучения официальной интернет-страницы Tether Holdings.

Посетителей сайта встречает зеленый пятиугольник с белой буквой Т — символ стейблкоина. Любопытно, но в списке сотрудников на LinkedIn значится чуть более 10 человек. Не слишком ли мало для компании, управляющей активами, оцененными в $70 млрд?

На фирменном портале размещена информация о досудебном урегулировании иска Генерального прокурора штата Нью-Йорк к компании. В частности, приведено официальное заявление правоохранителей:

«Tether Holdings управлялась нелицензированными и нерегулированными физическими и юридическими лицами, представляющими самые темные уголки финансовой системы».

Не слишком зловеще звучит? Не складывается впечатление, что компания занимается чем-то не совсем законным?

Тут же можно отыскать официальный отчет аудиторов Moore Cayman — о наличии «100% резервов» для обеспечения USDT с диаграммой структуры активов. Поразительно, но доля корпоративных обязательств настолько велика, что Tether Holdings занимает в американском рейтинге держателей долга седьмое место — на уровне с Чарльзом Швабом и Vanguard Group.

Приобретение такого количества корпоративных бумаг однозначно не могло пройти незаметно для рынка. Странно, но в ходе опроса трейдеров с Уолл-стрит ни один не подтвердил факт покупки упомянутых обязательств.

«Это относительно небольшой рынок, где все знают друг друга», — заявила Дебора Каннингем, главный инвестиционный управляющий Federated Hermes (компании по управлению активами из Питтсбурга).

Если бы на рынке появился новый игрок — да еще и такого масштаба — это моментально стало бы известно всем.

Деятельность подобного предприятия должна находиться под постоянным надзором регуляторов. Но какой страны? В этом вопросе ясности нет. В одном из интервью представитель эмитента USDT заявил, что Tether получил «лицензию Агентства финансовых расследований Британских Виргинских островов». Вот только Эррол Джош, директор упомянутого учреждения, в ответ на запросы СМИ заявил, что его ведомство никогда не выдавало подобной лицензии.

«Мы не занимается выдачей лицензий и никогда этим не занимались», — подчеркнул чиновник.

О топ-менеджменте Tether замолвите слово…

Генеральным директором компании, судя по официальному сайту, является Дж. Л. Ван-дер-Вельде — обладатель голландского паспорта, постоянно проживающий в Гонконге. Забавно, но агентству не удалось отыскать ни одного интервью этого человека или хотя бы факта выступления на какой-либо конференции.

Коммерческим директором значится Джанкарло Девасини, бывший пластический хирург из Италии. Вначале на сайте фигурировала информация о том, что он является основателем успешного бизнеса в индустрии электроники. Затем ее удалили. Итальянская пресса удостоила его единственным упоминанием — краткой заметкой о наложенном на Девасини штрафе за продажу… нелицензионного ПО Microsoft. Все запросы журналистов, адресованные этому человеку, остаются без ответа.

Один из юристов Tether — Стюарт Хогнер — по телефону сообщил: высшие руководители компании — люди непубличные и предпочитают избегать ненужного внимания. В разговоре он назвал критиков Tether «джихадистами», жаждущими уничтожить компанию.

«Мы поддерживаем четкую, всестороннюю и комплексную политику управления рисками для защиты и инвестирования резервов», — крайне расплывчато сообщил он.

А затем добавил — пока не было ни одного случая, когда клиент, просивший конвертировать USDT в доллары, получил бы отказ.

Но на главный вопрос — где именно Tether хранит свои резервные миллиарды — юрист отвечать отказался.

Сомнение вызывает и утверждение о наличии фиата в количестве, достаточном для удовлетворения всех запросов на конвертацию USDT в USD.

Позднее в электронной переписке Хогнер назвал репортажи с критикой в адрес стейблкоина «не более чем сборником инсинуаций и дезинформации, а распространяли ее недовольные пользователи, не имеющие никакого отношения к бизнес-процессам или к пониманию их сути».

В конце беседы он многозначительно добавил, что «успех компании говорит сам за себя».

Потому что нельзя быть стабильным таким

Очень, очень сложно поверить в то, что сотни тысяч людей действительно передали Tether Holdings почти $70 млрд реальных долларов в обмен на виртуальные монеты. Как так? Ведь вся общедоступная информация о компании просто криком кричит о дефиците надежности.

Тем не менее, каждый день на криптовалютных биржах трейдеры покупают и продают USDT так, словно он столь же непоколебим, как и доллар. Бывают дни, когда объем торгов стейблкоином переваливает за $100 млрд. Создается впечатление, что люди, ежедневно рискующие на невероятно непредсказуемом криптовалютном рынке, всецело доверяют Tether.

Возникает закономерный вопрос: «Почему?».

Реальный шанс получить ответ сулила крупнейшая криптовалютная конференция, состоявшаяся в июне в Майами. Еще бы! Ведь бизнес-центр Mana Wynwood, где она проходила, просто кишел держателями USDT. Именно там 29-летний миллиардер Сэм Бэнкман-Фрид пояснил журналистам, что купил многие миллионы USDT ради упрощения торговли другими цифровыми активами.

«Если ваш бизнес функционирует в мире криптовалют, большинство банков отказывается работать с вами», — констатировал он.

Объяснение выглядит нелепым, если рассматривать криптовалюты как средство платежа за товары или услуги. Но все становится на места, если видеть в «стабильных монетах» инвестиционный инструмент. Именно так и поступает большинство их пользователей в надежде вложиться в следующий Dogecoin, выросший в этом году на 4 191% или Solana, прыгнувшую на 9 801% без всякой видимой причины.

Если относиться к криптобиржам как к транснациональным и общедоступным казино, то причина бешеной популярности Tether становится понятной. Большинство криптовалютных платформ, особенно за пределами США, не могут напрямую работать с долларами, поскольку банки наотрез отказываются открывать такие счета. Комфортный выход из ситуации обеспечивает USDT.

Многие трейдеры с подозрением относятся к стейблкоину, но регулярно покупают и продают его миллионами только потому, что альтернативы нет. Дело не в доверии к активу, а в отсутствии других вариантов. Слишком уж солидные барыши сулит криптовалютный рынок, чтобы от него отказываться.

«Да, это все крайне ненадежно, но я просто стараюсь об этом не думать», — говорит Дэн Матушевски, один из создателей криптовалютной инвестиционной компании CMS Holdings.

Его искренним и честным признанием мы завершим первую часть увлекательной истории о самом противоречивом стейблкоине современности — Tether. А в воскресном продолжении вы узнаете, как появилась эта криптовалюта, кто стоял у ее истоков. Вспомним нашумевшие эпизоды скандального сотрудничества Tether с криптовалютной биржей Bitfinex, и расскажем, к чему это привело. Оставайтесь с нами, чтобы не пропустить самое интересное!

Источники: Bloomberg Businessweek, CoinMarketCap

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Похожие записи

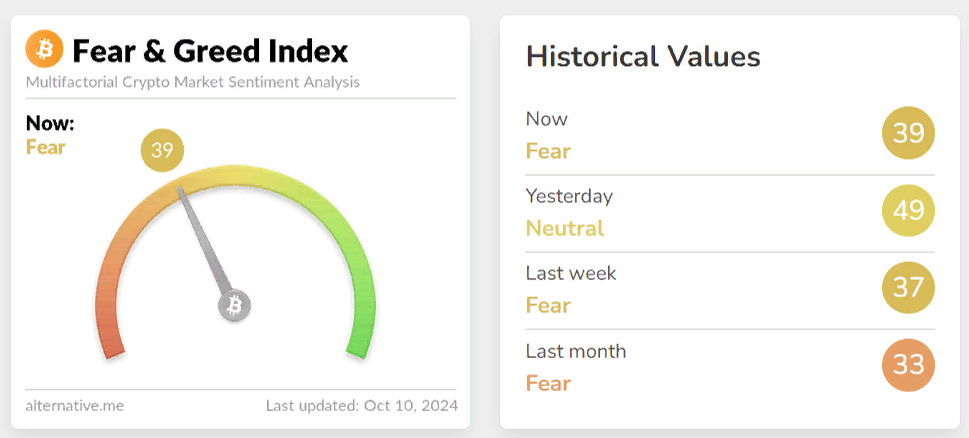

(07:00 МСК, 30.10.2024, по данным CoinMarketCap)