Маржин-колл в криптомире: все, что вы хотели знать, но боялись спросить

Опытные участники традиционных финансовых сделок, заключаемых за счет заемных средств, давно знакомы с понятием «маржин-колл». Определяемая этим термином ситуация наступает в момент закрытия сделки по причине падения стоимости залога до определенной величины. Прогнозируемый результат — еще более серьезное снижение цен.

Раньше маржин-колл звучал исключительно на традиционных рынках, а сегодня это явление получило повсеместное распространение и в мире криптовалют. Естественно, с некоторыми оговорками.

Какую роль маржин-колл играет на рынке цифровых активов и в чем его опасность для держателей криптовалют? Коротко о главном — в нашем субботнем гайде.

1. Что такое маржин-колл?

В процессе работы с заемными средствами для торговли на традиционных рынках используется понятие «маржинальное заимствование». Роль кредиторов берут на себя брокеры, требующие от участников рынка адекватного залога для компенсации рисков потенциально неудачных сделок.

Чаще всего в качестве залога выступают акции. Их количество определяется в процентах в зависимости от объема задействованных заемных средств. Таким образом, при падении стоимости залога брокер потребует либо нарастить залога, либо погасить кредит.

2. Как маржинальные требования могут препятствовать нормальной работе рынков?

В принципе, система маржинальных требований достаточно неплохо проявляет себя — на растущем или стабильном рынке. В зоне риска традиционно находятся лишь участники, способные сделать массу неудачных ставок или совершить ряд других непоправимых ошибок.

В иных случаях проблемы возникают при значительном падении стоимости активов. А когда инвесторы начинают их продавать/сбрасывать — чтобы получить маржу — цена этих активов падает еще стремительнее. Сложившаяся ситуация вызывает дополнительные маржин-коллы.

3. Как это все проявляется в криптомире?

Большинство сделок в рамках криптовалютного трейдинга происходят в приложениях DeFi. Следует понимать, что все они по большей части связаны, а проблемы в одном приложении вызывают эффект домино в виде достаточно неприятных последствий для других.

При этом большая часть торгового софта DeFi требует избыточного обеспечения, т. е. сумма криптовалюты на счету должна превышать кредит. Это необходимо с учетом волатильности рынка.

При невыполнении/несоблюдении маржинальных требований ликвидация позиций происходит автоматически. Этот процесс запускается внутри смарт-контрактов, используемых как инструменты гарантии выполнения сделок сторонами. Боты, получившие условия исполнения соглашений, лояльностью к участникам рынка не отличаются. Они исполняют поставленную задачу сразу же, не давая ни минуты на исправление ситуации.

4. Что происходит при срабатывании ликвидации?

Многие приложения DeFi предлагают ликвидационный бонус ботам, популярным у сторонних программистов и трейдеров. Это очень привлекательно предложение, поэтому существует риск конкуренции за проведение ликвидаций. Чем это чревато? Например, засорением реестров блокчейна, которые необходимы для обработки и записи криптовалютных транзакций.

Дополнительное влияние на рынок оказывает большое количество ликвидаций от разных пользователей или же очень масштабная ликвидация. Результатом может стать снижение стоимости токенов, что вновь повлечет каскад множественных ликвидаций.

5. Насколько тяжела ситуация?

Главная проблема, с которой сейчас сталкиваются многие пользователи приложений DeFi, порождена в результате деятельности некоторых компаний. Например, централизованные крипто-кредиторы Celsius Network и Babel Finance заморозили выдачу депозитов. А хедж-фонд Three Arrows Capital, похоже, вообще банкрот, поскольку суд БВО принял решение о его ликвидации по требованию ведущих кредиторов. Ярким проявлением эффекта домино стало значительное падение котировок криптовалют.

Как известно, Celsius сотрудничал со многими DeFi-приложениями в стремлении получить выгоду везде, где только возможно. Немалая часть потрясений на криптовалютном рынке связана с токеном stETH, который можно перевести в эфир на блокчейне Ethereum. Принято считать, что платформа крипто-кредитования Celsius является его основным держателем.

stETH был запущен децентрализованным приложением Lido Finance и сразу стал одним из самых популярных залоговых активов для кредитования и заимствования в DeFi. Но как только он начал торговаться со значительной скидкой от стоимости эфира, наступила его ликвидация. При этом, по данным Novum Insights, более 30% всех stETH, зависших на Aave, принадлежат Celsius. И еще один момент — инвестором Lido Finance, выпустившей stETH, является злополучный фонд Three Arrows Capital.

По данным DeFi Llama, общее количество криптовалюты, заблокированной в секторе DeFi и используемой в приложениях, к 24 июня упало до $76 млрд (с $205,7 млрд по состоянию на 5 мая). Упомянутое падение произошло буквально накануне масштабного кризиса криптомира, спровоцированного крахом экосистемы Terra.

6. Как криптомир отреагировал на проблему?

Для выхода из непростой ситуации были приняты достаточно целесообразные шагов — причем впервые в истории криптовалютной индустрии. 19 июня владельцы токенов Solend проголосовали за вступление во временное владение учетной записью крупного держателя токенов, которому грозила ликвидация. Для сектора DeFi это был неожиданный шаг. Его результатом стала бы упорядоченная внебиржевая ликвидация, а не паническая распродажа с помощью ботов. Но решение отменили на следующем голосовании.

Другие приложения пересмотрели некоторые аспекты в своих политиках ради предотвращения масштабных ликвидации и минимизации их последствий.

7. Выводы сделаны?

К сожалению, во время бычьего рынка многие криптовалютные трейдеры напрочь позабыли о том, насколько велики риски и опасность работы с кредитными средствами в криптомире и DeFi-секторе, в частности.

За недопустимую «забывчивость» пришлось расплачиваться всем — волной ликвидаций и маржин-коллов. Позитив лишь в том, что немалое количество участников рынка теперь точно станет осторожнее относиться к заемным деньгам. Например, на децентрализованной бирже dYdX трейдеры сократили кредитное плечо сразу же после краха проекта Terra. Вот так, дождавшись катастрофы, криптомир начал проявлять больше рассудительности…

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Похожие записи

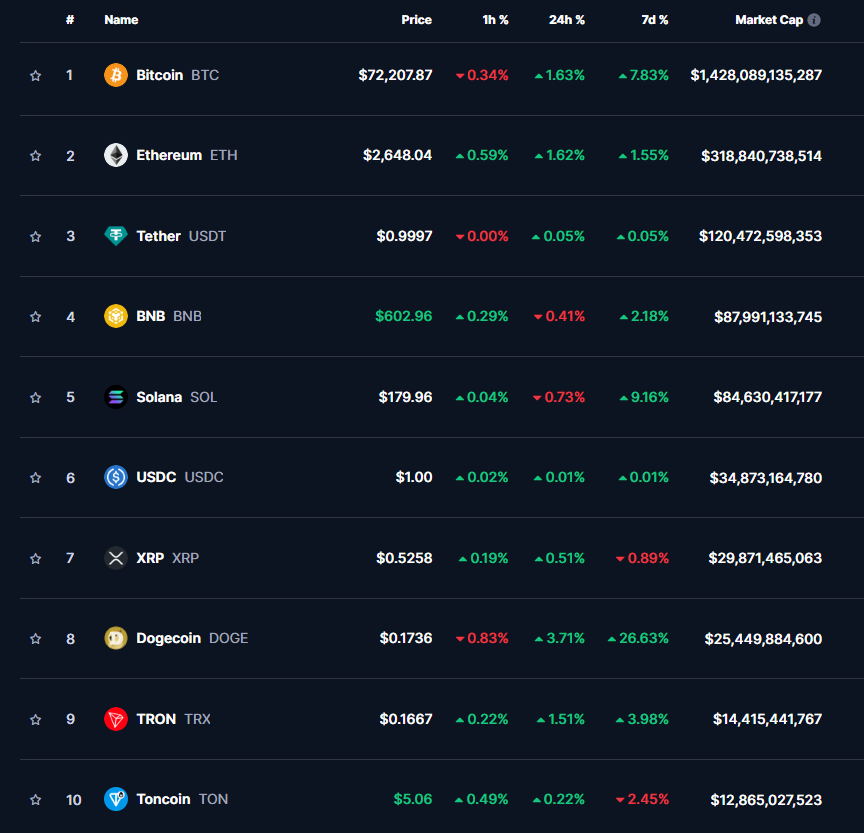

(07:00 МСК, 30.10.2024, по данным CoinMarketCap)