CryptoНеделя #86: факты, тренды, аналитика

Стремительное изменение тренда на крипторынке — привычное для трейдеров и инвесторов явление. Но нередко оно сопровождается паникой, спровоцированной публикацией фейковых «новостей» из жизни отрасли. Каждый панический приступ порождает обострение волатильности на рынке, а это событие неизменно сопровождается масштабной ликвидацией позиций на рынке крипто-деривативов.

Уходящая неделя — не исключение. Стремительное падение биткоина в среду и частичное восстановление позиций BTC в четверг стало ярким проявлением разрушительных последствий паники, провоцируемой откровенными фейками. По данным CoinGlass, за минувшие сутки объем ликвидации фьючерсных позиций составил около $354 млн. Кто устроил переполох на рынке? Об этом расскажем в нашем дайджесте.

Паника опасна, но не меньшую угрозу стабильности криптовалют представляют… сами участники рынка. Это мнение подтверждается итогами работы, представленной исследовательской службой Конгресса. По мнению американских аналитиков, весомый вклад в развитие текущего банковского кризиса в США внесли… держатели цифровых активов. Похоже, что крипто-клиенты банков первыми ринулись снимать средства со счетов кредитных организаций, а отсутствие федеральной системы управления рисками лишь усугубило положение дел.

Кто устроил переполох на рынке?

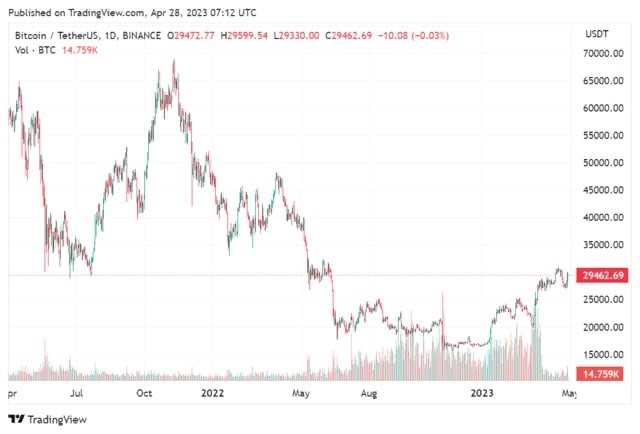

Неделя запомнится обвалом биткоина до $27 200. Эта отметка стала дном для криптовалюты — как минимум, в текущем цикле, а сегодня BTC вновь пытается приблизиться к $30К.

Условия для отскока создало возвращение капитала в криптомир. Но кто спровоцировал его бегство? Триггером дампа стала паника, порожденная аналитиками Arkham Intelligence. Они заявили о восстановлении активности BTC-кошельков, связанных с правительством США, а также биржевых адресов Mt. Gox.

В соцсетях поползли слухи о том, что кошельки рухнувшей биржи пришли к движение. Бурный хайп активизировал трейдеров. Произошел сброс биткоина.

Затем Arkham Intelligence признала: озвученная информация не соответствует действительности — по крайней мере, пока.

После опровержения слухов капитал вернулся в криптомир, цифровые валюты подорожали на $50 млрд, а их общая капитализация достигла $1,25 трлн.

Минус $354 млн — фьючерсный рынок подсчитал потери

Упомянутая ранее паника вызвала волну ликвидаций фьючерсных позиций. По данным CoinGlass, почти на $354 млн за 24 часа. Пострадали почти 78 000 трейдеров.

Причиной аннулирования контрактов на фьючерсном рынке стала волатильность биткоина, торговавшегося по $30 000, а затем стремительно провалившегося ниже $28 000.

Но и это не все: последующее восстановление BTC спровоцировало ликвидацию биткоин-позиций на $173 млн. Большинство закрытых фьючерсных контрактов были долгосрочными.

Открытый интерес к BTC и ETH-фьючерсам 28 апреля вырос до $11,793 млрд и $5,88 млрд.

Суммы развернутых контрактов по биткоину и эфиру на опционном рынке составили $11,691 млрд и $6,699 млрд.

BTC так и не достиг $30 000 к моменту пятничной экспирации, но в выигрыше остались быки, поскольку медведям не удалось продавить биткоин ниже $28 000.

Банковский кризис спровоцировали криптаны?

По оценке исследовательской службы Конгресса США, весомый вклад в крах Silvergate, Silicon Valley и Signature Bank внес… криптомир.

Аналитики уверены, что почти 90% депозитов в Silvergate принадлежали держателям крипты. В марте регулятор закрыл эти банки, столкнувшиеся с острой нехваткой ликвидности. А первыми деньги со своих счетов ринулись снимать криптоинвесторы, считают в Конгрессе.

«Банковская троица» обслуживала немалое число блокчейн-компаний. Помимо депозитов держателей криптовалют, Signature Bank хранил в цифровых активах до 20% резервов, а Silvergate выдавал кредиты под залог биткоина.

Снятие депозитов криптанами вынудило банки продавать другие активы в убыток, считают авторы отчета.

По их мнению, кроме легализации крипторынка и принятия четких правил его работы, США необходима эффективная система управления рисками.

Источники: CoinGlass, CoinMarketCap, Crsreports.congress.gov, Bitcoinist

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Похожие записи