28.06.2024 13:40

392

Первые шесть месяцев 2024 года складывались для биткоина достаточно благоприятно. Минувшей весной первая криптовалюта впервые в истории прорвалась выше $73 000.

На протяжении первого полугодия турбулентность периодически возвращалась. Возрастал и диапазон колебаний BTC.

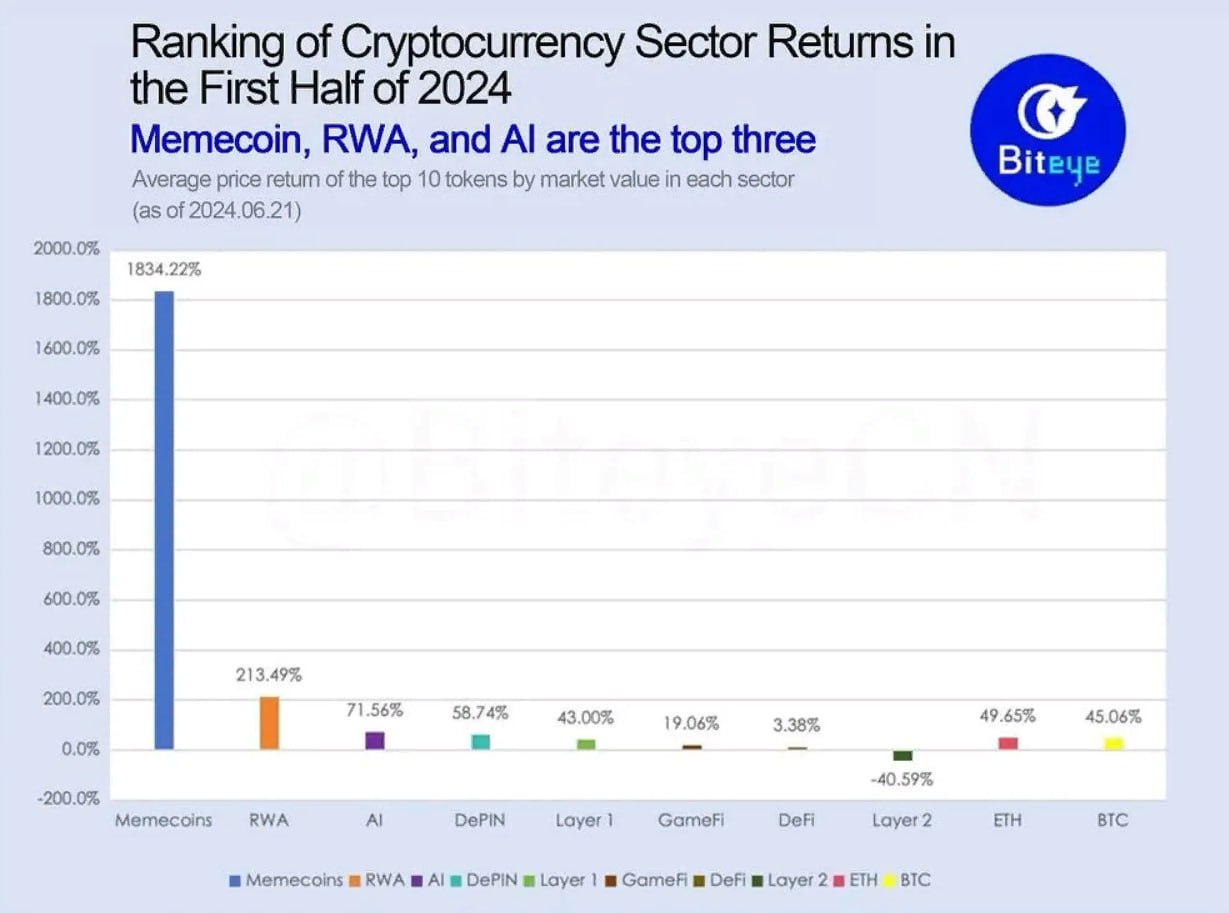

Помимо биткоина за минувшие шесть месяцев сногсшибательных результатов добились мемкоины и токены, связанные с проектами в сфере искусственного интеллекта (AI). Только вдуматься — по доходности они опередили крупнейшие виртуальные валюты.

Но это не все. По оценке WuBlockchain, в первом полугодии серьезные изменения произошли на рынке децентрализованных финансов (DeFi) и в индустрии GameFi. А еще одним важным и актуальным направлением в криптомире стала токенизация активов реального мира (RWA).

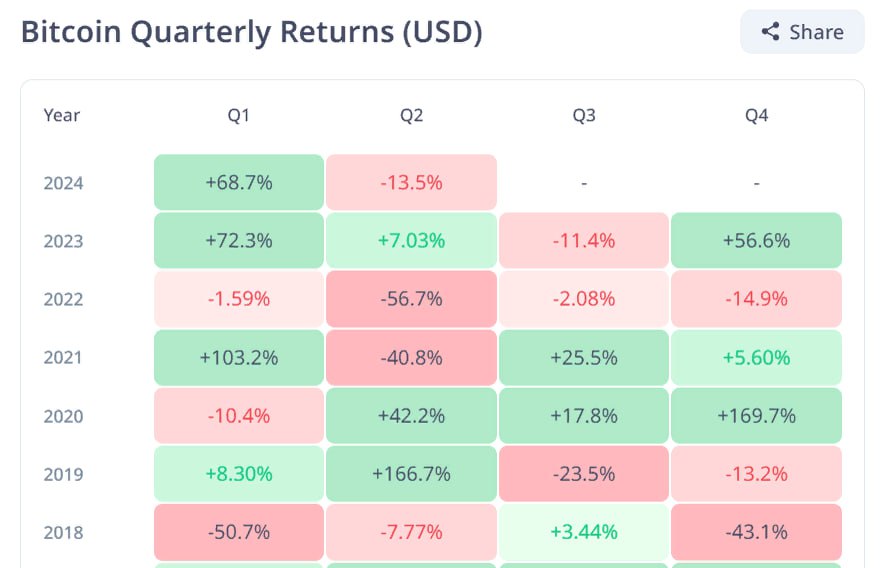

По данным CoinGlass, в I квартале биткоин взлетел на 68,7%, но II квартал принес снижение на 13,6%.

Ключевым событием полугодия стала легализация спотовых биткоин-ETF. Новинка вышла на фондовый рынок США в январе, а эффект от ее появления оказался отлаженным. Лишь в середине марта BTC достиг ATH, взлетев до $73 800. Затем последовала просадка.

Эфир в I квартале вырос почти на 60%, но просел на 5% к концу II квартала. Впрочем — в отличие от BTC — альткоин не обновил исторический максимум. Напомним — ATH зафиксирован 10 ноября 2021 года на $4 860, а эфир пока торгуется чуть выше $3 400.

Но ETH может взлететь после выхода спотовых Ethereum-ETF. В конце мая Комиссия по ценным бумагам и биржам США легализовала их эмиссию, а выйти на рынок криптофонды могут в начале июля. На этом фоне заметно возросли инвестиции в фьючерсные ETF на эфир.

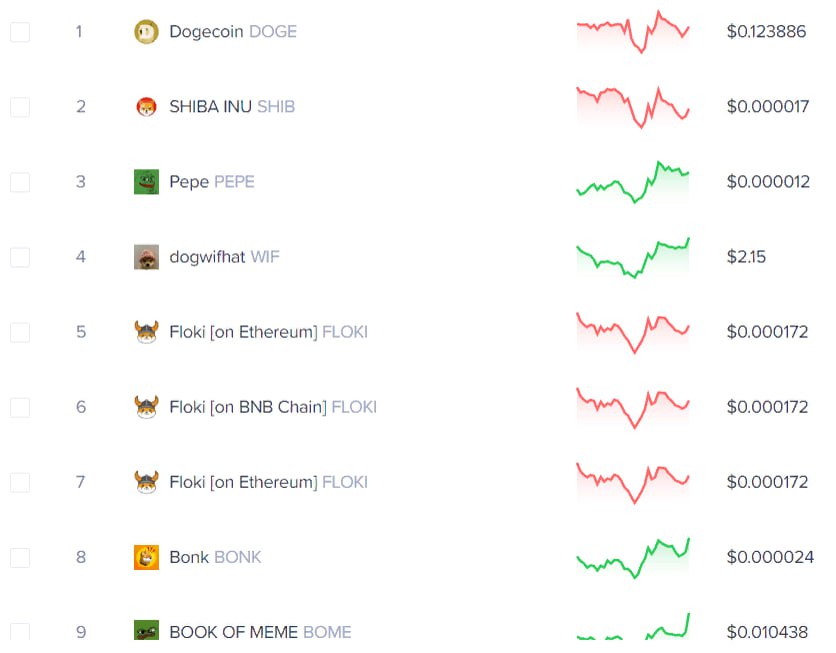

Взлет мемкоинов в первом полугодии удивил даже опытных инвесторов, ведь их максимальная годовая доходность достигала 2 405%, а взрывной рост они показали всего за несколько месяцев.

Некоторые мем-активы привлекли гигантский объем капитала за короткое время. Так, 3 из 10 ТОП-мемкоинов выпущены в марте-апреле — Brett, BOOK OF MEME и DOGGOTOTHEMOON.

Самым результативным стал BRETT, выстреливший на 14 353,54%.

По доходности мемкоины опередили сектор DeFi в 542,5 раза, а рынок токенизированных активов — в 8,6 раза (хотя его доходность в 2024 году составила 213,5%).

Институционалы — например, BlackRock — активно заходили в токенизированные активы. Этот сектор в феврале даже стал лидером рынка, но быстро уступил место мемкоинам.

Максимума добились экосистемы MANTRA (OM) и Ondo (ONDO): их доходность составила 1 123,8% и 451,12%. Сектор обладает мощным потенциалом, отмечает WuBlockchain.

В конце 2023 года инвесторы обратили внимание на цифровые валюты, связанные с проектами в сфере искусственного интеллекта (AI). В отчете Messari отмечалось — этот сектор станет одним из самых успешных в 2024 году.

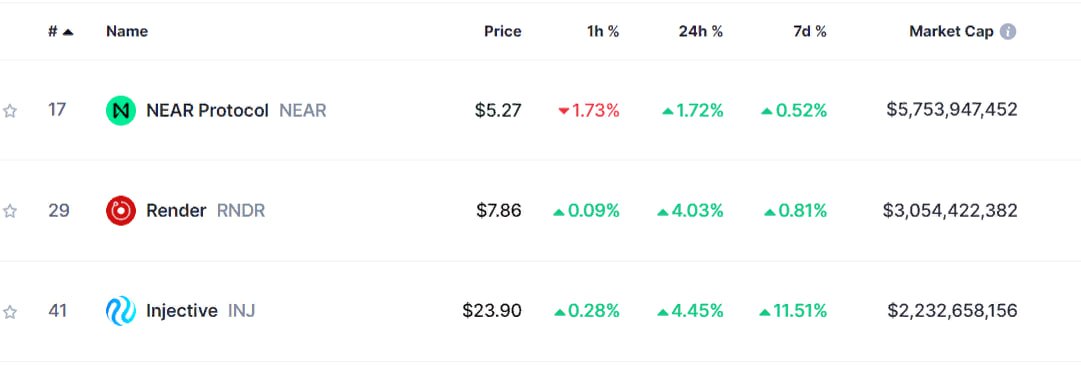

Прогноз подтвердился, а средняя доходность AI-токенов превысила 71%. Наибольший рост показали Arkham (+215,50%) и AIOZ Network (+192%). Доходность Render и Fetch.ai составила 57,47% и 116%.

27 июня капитализация AI-токенов достигла $30,327 млрд. В ТОП-3 представителей этого класса сегодня входят NEAR, RNDR и INJ с капитализацией $5,801 млрд, $3,041 млрд и $2,233 млрд.

Но львиную долю капитала аккумулируют проекты на блокчейнах первого уровня. Доходность сектора L1 составила 43%.

Особое внимание привлекал Solana. С начала года SOL прибавил 22,91%, но его обошли конкуренты — Toncoin и BNB — укрепившиеся на 204,72% и 86,10% за то же время.

В хвосте рейтинга доходности плетутся GameFi-токены и базовые активы сетей L2.

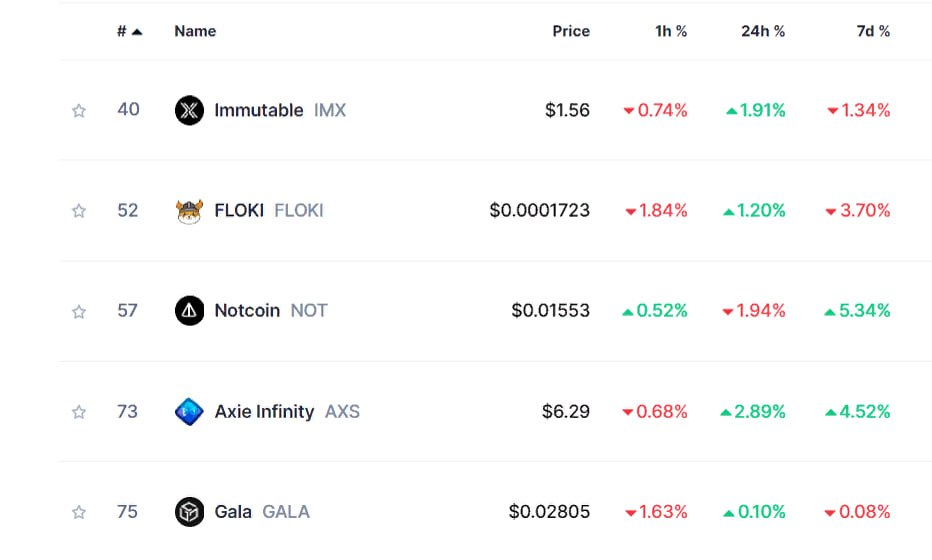

Рост GameFi за 6 месяцев составил скромные 19% — несмотря на щедрое финансирование в I и II квартале. Серьезный результат продемонстрировал только FLOKI, выстреливший на 362,79%. В спину ему дышат RON и PRIME, подорожавшие с начала года на 21,16% и 5,27%.

Остальные GameFi-токены столкнулись с оттоком капитала: так, GALA и IMX просели на 13,43% и 32,02%.

Активы сетей L2 показали отрицательную доходность — в среднем, -40,59%. Лузерами стали AEVO и STRK, рухнувшие на 85,40% и 63,16%. Потери также несли базовые активы сетей Arbitrum и Optimism.

В числе аутсайдеров сектор DeFi: в I квартале он рос, но во II квартале нес потери.

В бычьей фазе ненадолго оказался лишь UNI — благодаря росту объема торгов на UniSwap. Максимальный результат показал только MKR, прибавивший с начала года 49,88%.

Источники: WuBlockchain, CoinGlass, CryptoRank, CoinMarketCap

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Нет возможности отслеживать перемены в мире цифровых активов?

Есть решение! Держать все под контролем поможет глобальное сообщество Garantex News — авторитетная площадка русскоязычного криптомира.

Подпишитесь на рассылку Garantex News!